V. Šostak. Investuotojai išlieka skeptiški akcijų atžvilgiu

Investuotojų „temperatūros“ matavimas yra viena iš trijų „Genus Family Office“ investavimo proceso atramų. Pvz., sausio pabaigoje įgyvendinome akcijų pirkimus ne tik todėl, kad kainos pakrito, tačiau ir atsižvelgiant į visą eilę investuotojų nuotaikų rodiklių (angl. sentiment indicators), kurie rodė žymiai išaugusį nerimą.

Tarp daugybės tokių rodiklių vienas ryškiausių buvo vadinamasis „baimės indeksas“ – VIX – kuris sausio pabaigoje pašoko iki per kovo pandemiją matyto lygio, nors fundamentalių priežasčių tokiai baimei nebuvo.

Dabar norisi galvoti, kad investuotojai pernelyg optimistiški. Tačiau faktiniai duomenys parodo ką kita:

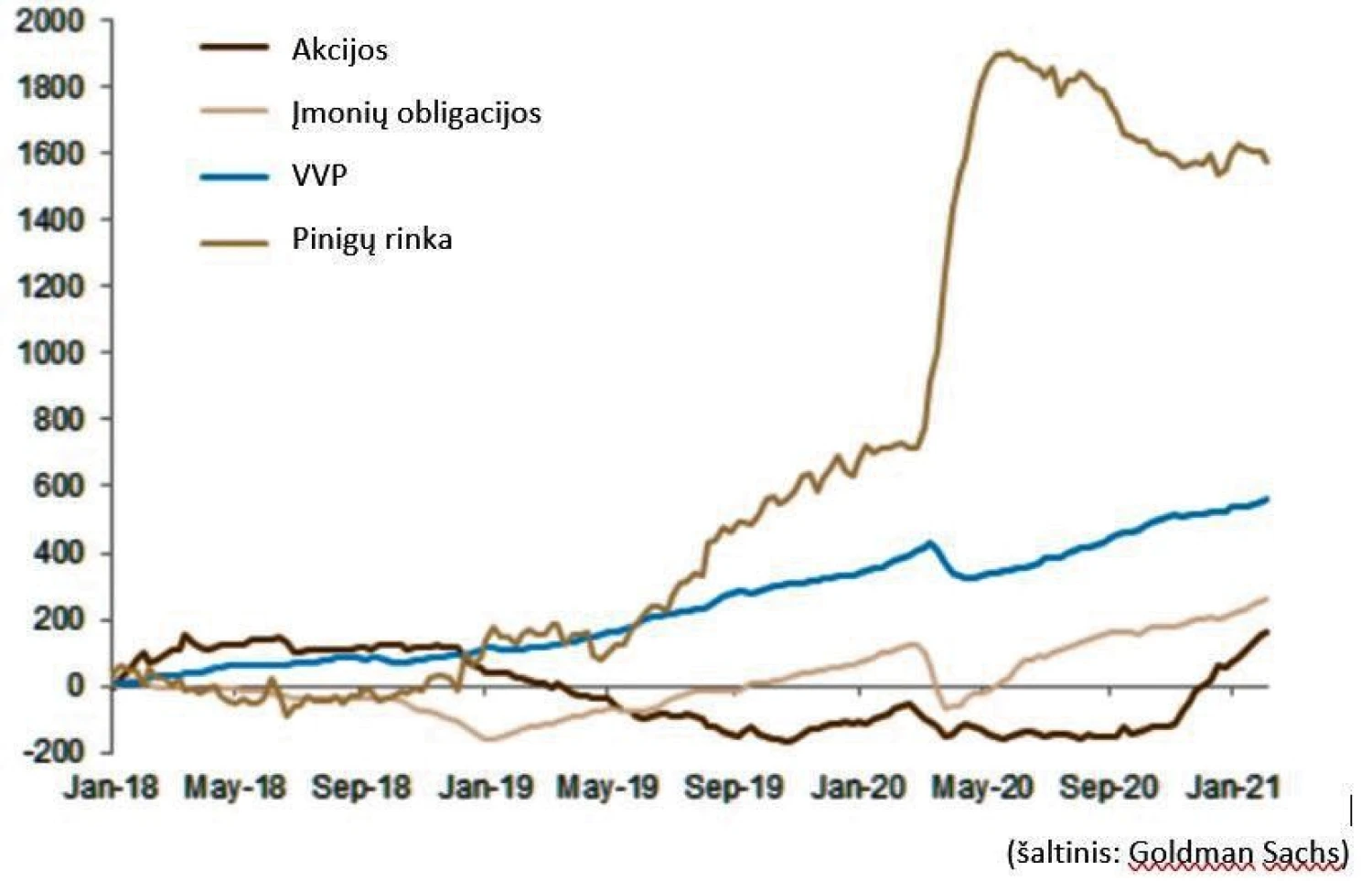

1) Nuo 2018 m. pradžios, kai prasidėjo „paslėpta“ ciklinė meškų stadija finansiniame turte, JAV suminiai pinigų srautai judėjo daugiausia į valstybių vertybinius popierius VVP (grafike mėlyna linija) bei pinigų rinkos priemones / indėlius (smėlio spalvos linija viršuje). Pinigai į akcijas pradėjo plaukti tik pernai rudenį (ruda linija apačioje) ir pasiekė teigiamas reikšmes tik pastaruoju metu.

Tai parodo, jog plačioji investuotojų masė tik paskutiniais mėnesiais pradėjo aktyviai nukreipti lėšas į rizikingesnes (akcijų) investicijas, t. y. maždaug nuo pernai lapkričio, kai išsisprendė vakcinos bei naujojo JAV prezidento klausimai. Kadangi tokie srautai turi daug inercijos, šis perskirstymo procesas gali tęstis dar keletą metų.

Vienas iš iškalbingų investuotojų nuotaikų rodiklių yra akcijų, parduotų skolon, kiekis (angl. short interest), t. y. kiek investuotojai savo pinigais lažinasi, jog akcijų kainos artimiausiu metu kris.

Vasario 4 d. duomenimis, kai pasaulio akcijų kainos jau buvo pakilusios iki naujų aukštumų, parduotų skolon akcijų kiekis stambių JAV bendrovių akcijoms (SPY fondui) buvo virš 3%, o tai tėra ties paskutinių 5 metų vidurkiu ir toli iki perteklinio optimizmo lygio.

2) Žvelgiant ilgu laikotarpiu, investuotojų masės vis dar „neatsibudo“. Pvz., Vokietijos namų ūkių apklausa parodo – vokiečiai 40% turto turi nulinio pajamingumo aktyvuose ir tik 11% jų turto yra suinvestuota į akcijas.

Europiečiams vis dar yra daug erdvės, už ką pirkti akcijas ir, prisimenant istoriją, mažmenos investuotojai Europoje tampa optimistiški tik paskutinėje augimo stadijoje. Pvz., praeito ilgalaikio kilimo metu vokiečiai pradėjo aktyviai pirkti akcijas tik 1999–2000 m.

Apibendrinant: ir vidutiniu, ir juolab ilgesniu laikotarpiu investuotojai vis dar išlieka gan atsargūs ar net pesimistiški, laiko daug grynųjų ir nemažai draudžiasi nuo pakritimų rinkose. Tai turėtų toliau kelti finansinio turto vertę.

V. Šostak yra šeimos biuro „Genus Family Office“ investicijų strategas